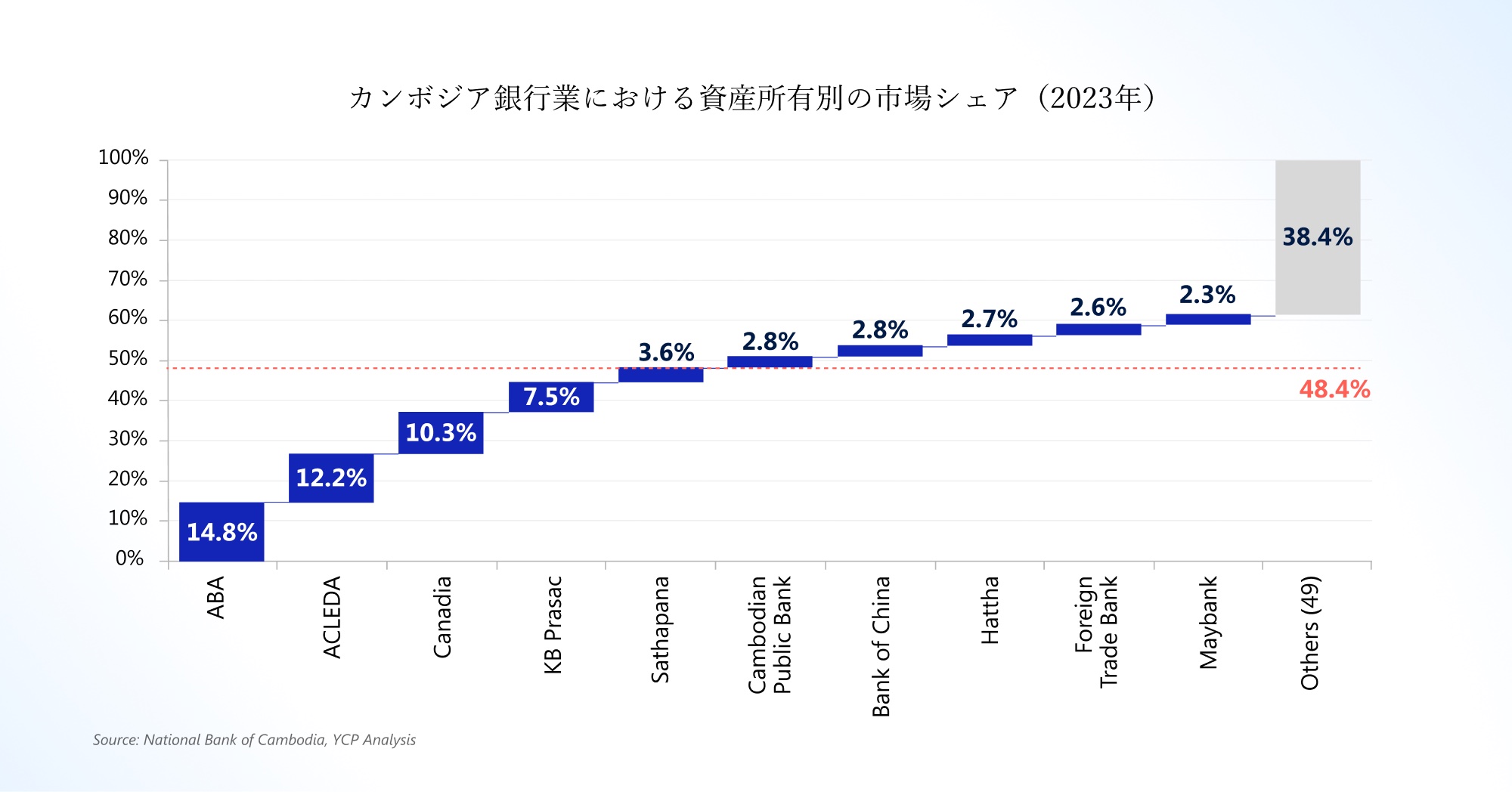

カンボジアの銀行業界の躍進は、デジタル決済とオンラインバンキングの普及により急成長をとげ、他国からの投資を引き寄せました。これまでカンボジアの金融市場は、ABA、ACLEDA、Canadiaなどの主要銀行がカンボジアにおいて強固な地位を保つことで、外国企業からの強い関心を得ていました。しかし、近年では主要銀行が59にまで増加し、市場を奪い合う飽和状態となっています。

競合各社が市場浸透を推し進める一方、専門家はこのセクターの収益性が悪化していることに注目しています。調査を行うと、カンボジアの主要銀行の上位5行は、2019年から2023年の間に、資産収益率(ROA)が2.3%から1.2%に、純利益率(NPM)が26.6%から16.5%の減少が確認され、また、その他およそ54の銀行でもROAが1.5%から0.3%に、NPMが27.2%から6.2%に低下しています。この顕著な低迷は、引当金や個人ローンの割合の増加、COVID-19パンデミック後の不利な状況など、いくつかの要因に起因しています。

- 個人ローンの増加

COVID-19パンデミックの最中、カンボジアでは米ドル化が進み、銀行は米国連邦準備制度の金利を利用できるようになりました。また、カンボジア国立銀行(NBC)のモラトリアム政策と相まって、銀行は個人向けに低金利の借入を提供し、債務返済を容易にすることが可能になりました。しかしパンデミック後、借金を抱えた消費者や企業は予想以上に財務の回復が遅れ、その結果、貸付不履行のリスクが高まりました。この状況が銀行の利益を圧迫し、貸付金の引当金を増やす必要が生じました。

- 停滞する運営費用

上位5行の経費率(オーバーヘッド比率)は横ばいで、比率が改善されたのはわずかです。これ自体が利益率低下の主な要因ではありませんが、経費率の停滞が利益率の圧迫に拍車をかけていることが推察できます。このことから、現在の課題は営業経費を削減し、業績を改善させることといえるでしょう。

カンボジアの銀行業界を回復へと導く解決策についてはホワイトペーパー全編にてご確認ください。

当社の経営コンサルティングの経験とConfluences社の現地市場の知識を活用し、カンボジアの銀行業界に対して包括的な視点から財務課題を特定し、コスト効率と業務パフォーマンスを改善するための戦略的なアプローチを紹介します。

ぜひ無料ダウンロードにてご確認ください。

Authors

Gary Murakami

YCP Solidianceのパートナーであり、アジアを中心としたM&Aや合併後の統合アドバイザリーにおいて、現地知見を生かしたハンズオン支援サービスへの様々な実績を持つ。

Jason George

米国を拠点とするパートナー。サプライチェーン・ソリューション事業部の米州事業を担当し、プロフェッショナル・サービス、IT、放送の分野で豊富な経験を持つ。以前は、デジタルメディアのサプライ・チェーン・ソリューション構築を中心に、Tier 1クライアント向けに業務を行い、メディア・エンタメと防衛の分野でリーダーシップの経験も有する。

Recent White Paper

See All