2021年10月5日、YCP

Solidianceは、es Networks、One

Asia Lawyersとの共催セミナー「東南アジアのM&A成功のカギを握るデューデリジェンスの取り組み方」を実施しました。当社の東南アジアディレクター・松家優香子がモデレーターを務め、当社東南アジアパートナー・M&Aサービス責任者の村上ゲーリー、es

Networksの奥村宙己氏、One Asia Lawyersの藪本雄登氏、藤原正樹氏が講演を行いました。

東南アジアでのM&Aのニーズは年々高まっていますが、現地中小案件特有の課題を克服・回避する方法を知らずに成功させることは容易ではありません。当セミナーでは、東南アジアでの事業拡大に向けて地場企業へのM&Aを検討している日本企業に向け、デューデリジェンス時の留意点・論点・解決方法について、ビジネス・財務・法務の切り口で具体例を交えながら解説しました。

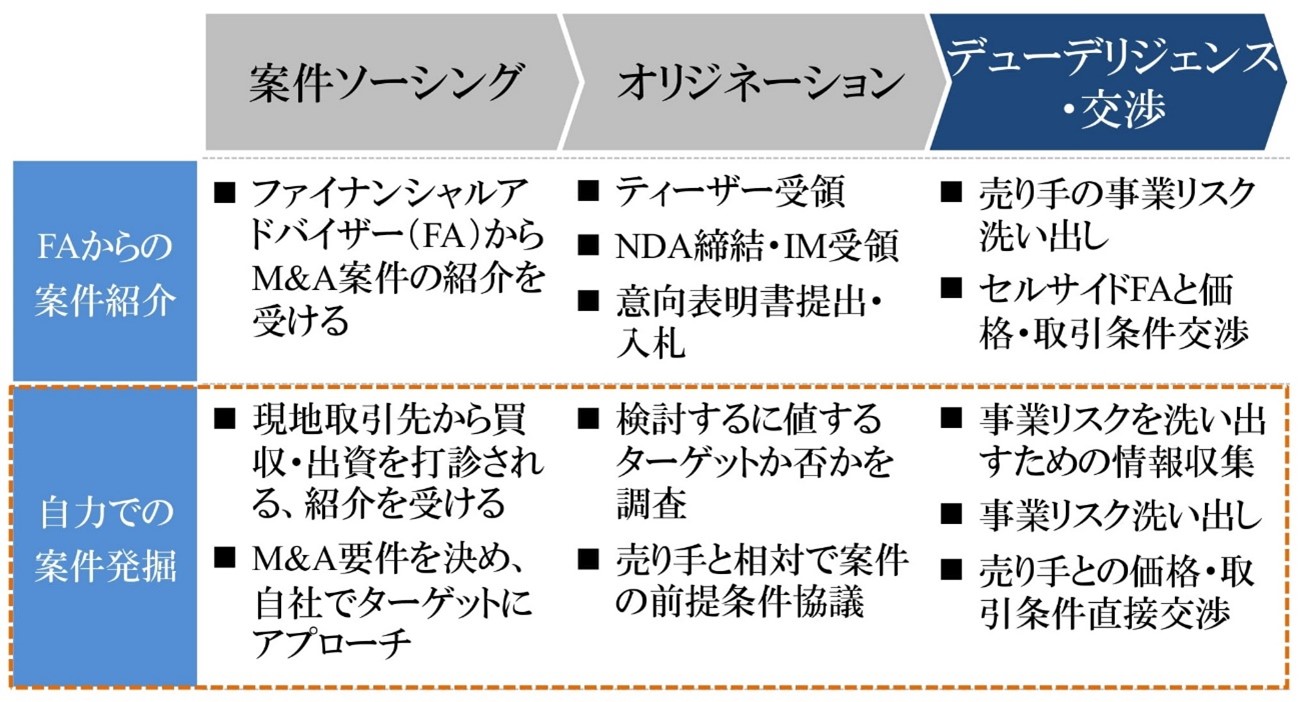

M&Aの一般的なプロセス

東南アジアでは、「FAからの案件紹介」と「自力での案件発掘」のいずれかのプロセスで案件が生じることが多く、統計上は8割が後者です。売り手側にFAがついていないケースも多いため、相対で交渉ができる部分は魅力ですが、情報を買い手企業自身が取りに行かなければならない点がボトルネックとなる傾向にあります。

東南アジアのM&Aで日本企業が直面するボトルネック

東南アジアのM&Aでは、財務・法務上のリスクもありますが、それ以前の課題として、特に中小企業のM&A案件においては開示資料の質が低いケースが多く見られます。

これに対しては、売り手の事業計画を練る、売り手と膝を突き合わせて事業について議論する、事業に関する情報を取得する、といった対応が考えられます。しかし、M&A案件執行という限られた時間内に、対象企業が身を置く現地国の事業環境と対象企業の競争力の源泉について網羅的に理解することは容易でなく、東南アジアでのM&A案件ではその難易度がさらに高まります。

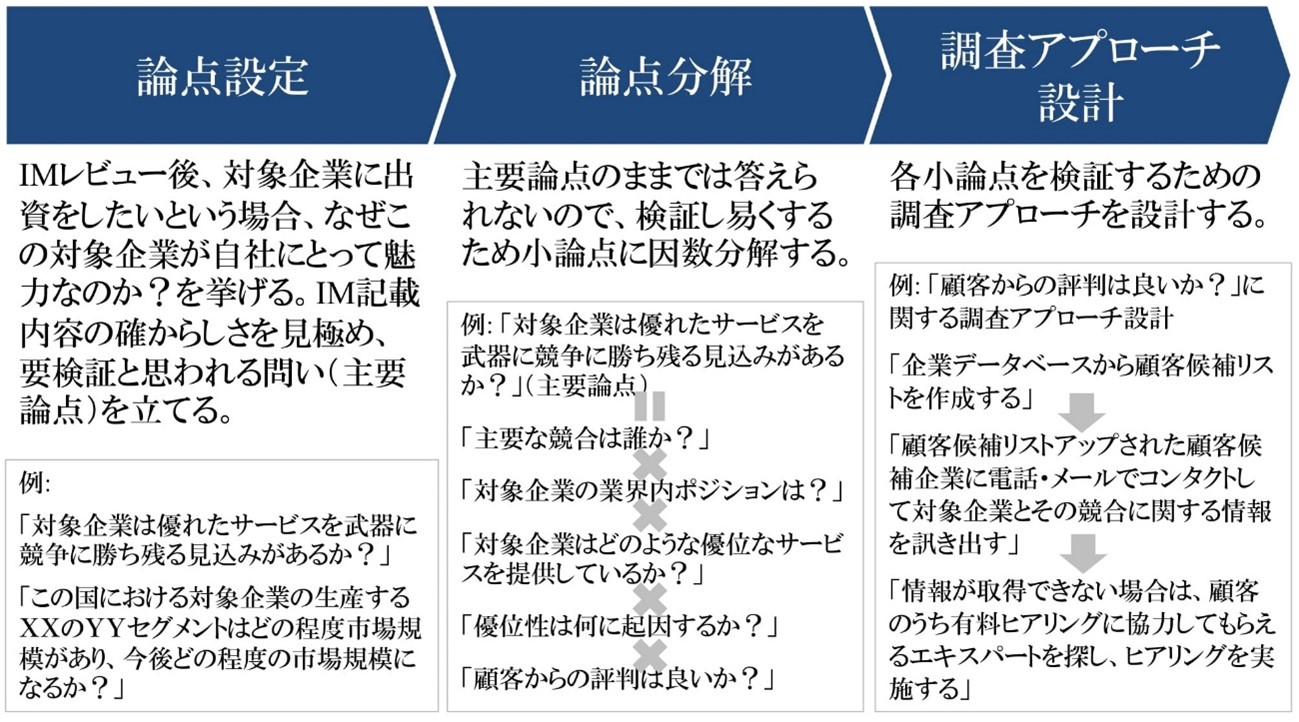

ビジネスデューデリジェンスの着手方法

ビジネスデューデリジェンスとは、対象企業の事業ポテンシャル・リスクを精査し、最終的にはその精査結果を財務予測に落とし込むために実施するものです。

着手する際は、「何を検証するのか?」という問いを設定することから始めます。まず主要な論点を設定し、その論点を検証しやすい問いに分解した上で、それらを検証するための調査アプローチを設計します。

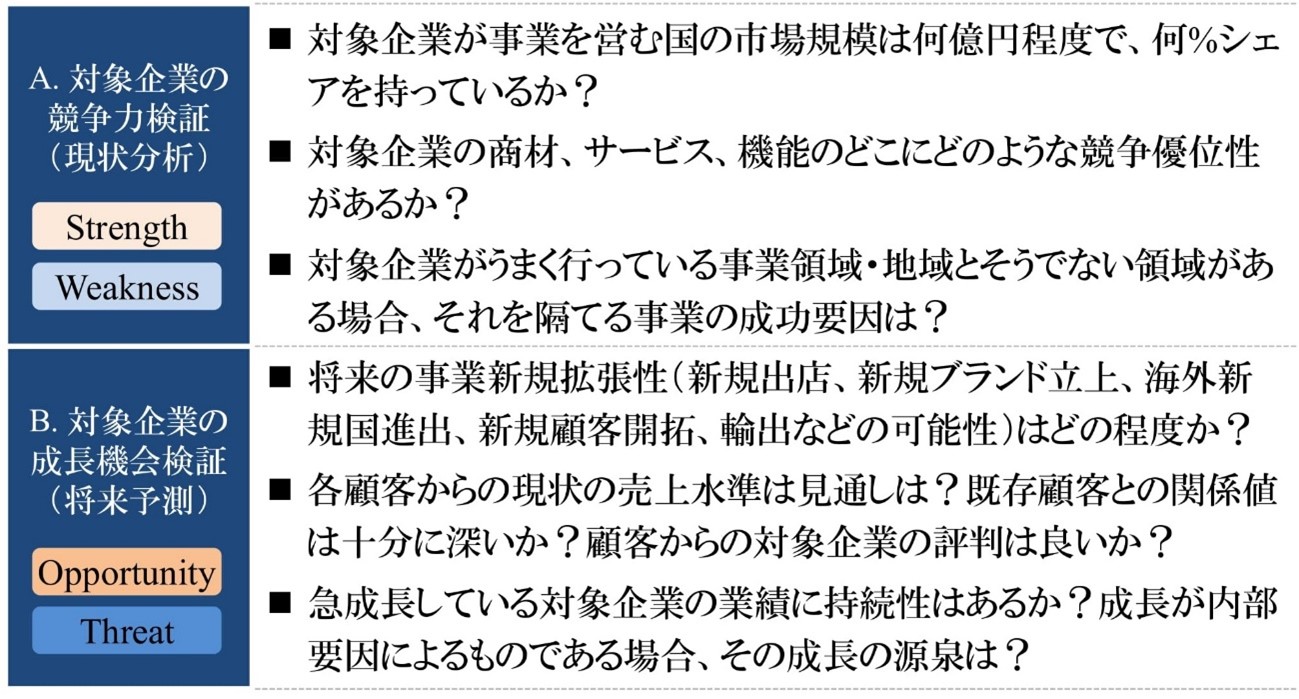

ビジネスデューデリジェンスのチェックリスト

ビジネスデューデリジェンスの実施に際して、具体的には、下記の論点を網羅する必要があります。実施後に以下の問いにスムーズに答えられる状態になっているかどうかが、そのビジネスデューデリジェンスが適切に実施されたかどうかの目安となります。

ビジネスデューデリジェンスは原則として買い手企業自身が実施しますが、以下の場合には、M&Aアドバイザーに実施を依頼するケースもあります。

・現地人スタッフのリソースとノウハウが不足している場合

・第三者であるプロフェッショナルファームからの視点が必要な場合

・検証に紐づけた財務予測モデルが必要な場合

また、すべての調査を自社で実施する必要はなく、「この問いに答えてほしい」といったスポット支援からでもアドバイザリーサービスの活用を視野に入れることが、東南アジアでのM&Aを無理なく成功させることに繋がります。

東南アジアでのM&Aに関するYCP Solidianceの支援については、こちらからお問い合わせください。